商品交易顾问(CommodityTrading Advisor,CTA)是一种获取绝对收益的资产管理方式或投资策略。

CTA与其他资产或者策略种类的相关性较低,所以一直在资产配置或交易策略中占据重要的一席之地。

商品交易顾问(CommodityTrading Advisor,CTA)是一种获取绝对收益的资产管理方式或投资策略。初始定义来自美国商品期货交易委员会(CFTC)制定的商品交易法案,是指通过为客户提供期货期权方面的交易建议或者直接通过受管理的期货账户参与实际交易来获得收益的机构或个人。传统意义上的CTA 基金的投资品种仅限于商品期货,但随着近年来全球期货市场的发展,CTA 基金逐渐将其投资领域扩展到包括利率期货、股指期货、外汇期货在内的几乎所有期货品种。CTA与其他资产或者策略种类的相关性较低,所以一直在资产配置或交易策略中占据重要的一席之地。

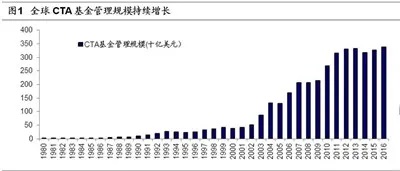

-01.海外CTA基金规模持续增长

CTA基金作为海外十分流行的另类投资基金,其资产管理规模增长迅猛。截至2016年末,CTA基金的总管理规模已高达3375亿美元。全球衍生品市场的飞速发展为CTA基金提供了广阔的发展空间,2015年全球交易所合约成交量为247.8亿手,相比2014年增加13.48%,为2010年以来最高增长率。

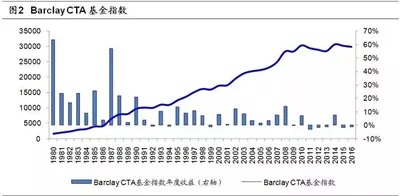

-02.海外CTA基金业绩表现突出

和规模同时上升的是CTA基金的业绩,自1979年末至2016年末,Barclay CTA基金指数累积收益高达28.95倍,年化收益率为9.59%,夏普比率为0.37,最大回撤为15.66%。除了稳定优异的业绩表现之外, CTA基金和其他投资品种保持着极低的相关性。Barclay CTA基金指数与标普500指数的相关系数仅为0.01,和美国国债的相关系数也只有0.14。

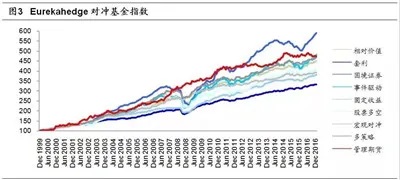

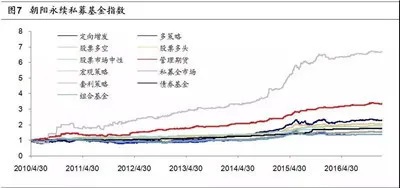

对冲基金研究机构Eurekahedge将管理期货(CTA/Managed Future)作为八大对冲基金交易策略的一种,其他策略包括套利(Arbitrage)、高收益债(Distressed Debt)、事件驱动(Event Driven)、固定收益(Fixed Income)、股票多空(Long/Short Equities)、全球宏观(Macro)、相对价值(Relative Value)和多策略(Multi-Strategy)。从过去17年Eurekahedge对冲基金指数的表现来看,管理期货策略年化收益率为9.51%,仅次于困境证券策略的10.97%。最大回撤为6.32%,仅次于宏观对冲策略。但需要注意的是管理期货策略的月胜率最低,仅为61.95%,契合趋势追踪策略低胜率、高盈亏比的特征。

-03.海外CTA基金的分类

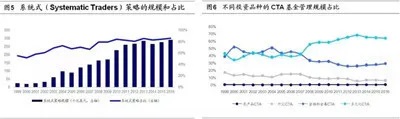

经过半个多世纪的发展,CTA基金不论是投资品种还是投资方式都极为丰富。根据交易模式的不同,将市场上的CTA基金分为自由式和系统式两类,随着计算机性能与技术的高速发展,投资者逐渐摈弃了自由式的交易方法,纷纷使用程序化的系统式交易,其管理规模占整个CTA基金行业的比重也从2000年初的50%上升至2016年的接近90%。根据交易的品种不同,CTA策略又可以分为专一型和多元化两种

-04.国内CTA基金的发展

2010年,CTA基金逐步进入国内,并主要以私募基金形式存在。2012年12月,国投瑞银鸿瑞4号期货套利资产管理计划成为国内第一只商品期货基金专户产品。2015年8月,国投瑞银发行了白银基金,成为首只商品期货公募基金。截至2017年2月,共有1978只已在基金业协会备案的尚在存续期的CTA基金,发行规模总计397.33亿元。

-05.国内CTA基金业绩表现

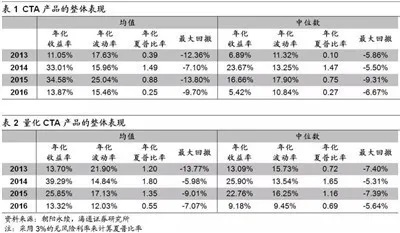

从朝阳永续对冲基金指数的历史表现来看,管理期货策略指数年化收益率为19.66%,仅次于宏观策略的32.70%,年化夏普比率高达1.83,位居首位。从全市场平均表现来看,CTA基金每年都能获取超过10%的正收益,其中2014-2015年化收益率超过30%。而量化CTA产品表现更为出色,无论是夏普比率还是最大回撤均超过CTA产品的平均水平,2013-2015连续三年取得了超过1的平均夏普比率。

-06.CTA策略分类

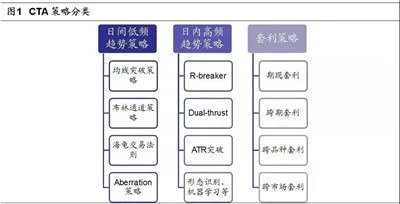

CTA基金的策略总体可以分为趋势策略和套利策略两大类,趋势策略通过大量的指标排除市场噪音,判断当前市场趋势,决定采用跟踪或反转策略。套利策略通过对基本面分析或者统计规律寻找不同合约间的定价误差,当价差发生偏离时做多或做空,当价差回归时平仓。

趋势交易策略包括短线日内策略和中长线日间策略。短线日内策略适用于日内波动较大的期货品种,中长线日间策略适用于趋势性较强的期货品种。日内趋势策略一般基于1分钟、5分钟K线等日内交易数据,倾向于捕捉日内价格波动,适用于橡胶等日内波动较大的期货品种。比较经典的短线策略包括R-Breaker、Dual-Thrust和ATR突破策略等。

中长线策略使用低频的日数据,相对于短期的日内波动,更希望把握长期趋势,适用于趋势性较强的期货品种。比较常见的中长线策略包括均线策略和通道突破策略等。

-07.CTA策略实证

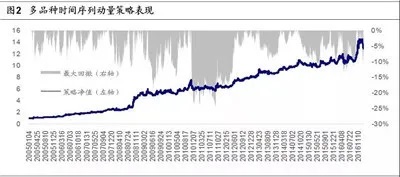

Moskowitz, Ooi和Pedersen(2012)[1]使用1985年至2009年间58个商品期货品种的数据研究发现,商品期货具有明显的时间序列动量效应,做多前期上涨的品种,做空前期下跌的品种构建的多品种投资组合可以取得持续稳定的超额收益。我们使用我国商品期货品种构建的时间序列动量策略取得23.58%的年化收益率,收益风险比和calmar比率分别为1.15和0.96。而同期等权做多策略年化收益率仅为-1.76%,最大回撤高达88%。

-08.CTA基金在资产配置中的作用

CTA基金在资产配资中具有十分重要的作用,在投资组合中加入CTA基金,可以降低投资组合风险,有机会提高投资组合的收益,提供分散化的投资机会,并在各种市场环境中都能获得收益。

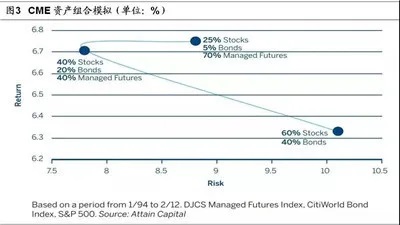

根据诺贝尔奖得主Markowitz(1952)[1]的现代资产组合理论,投资者可以通过在其投资组合中加入相关性较低甚至负相关的资产来降低投资组合的风险。芝加哥商品交易所在其研究报告《ManagedFutures: Portfolio Diversification Opportunities》中做了这样一个资产组合模拟,在原始组合(50%股票+50%债券)中加入CTA基金,形成的新组合(40%股票+40%债券+20%CTA)的收益率高于原始组合,并且波动性大幅低于原始组合。

由于CTA基金可以多空双向交易,所以不论市场处于上涨市还是下跌市,CTA基金均有机会获得正收益。在滞胀时期,金银、原油等大宗商品通常表现较好,而股票表现较差,投资者可以做多商品期货,做空股指期货以获取收益。而在一些极端的市场环境下,经常会产生一些“crisis alpha”,CTA是极少数能捕捉到这一机会的策略。

-09.CTA策略大数据建模的可行性

在组合数据中,每一根彩色线代表一个商品的净值曲线,黑色曲线则代表了组合后的总净值曲线。

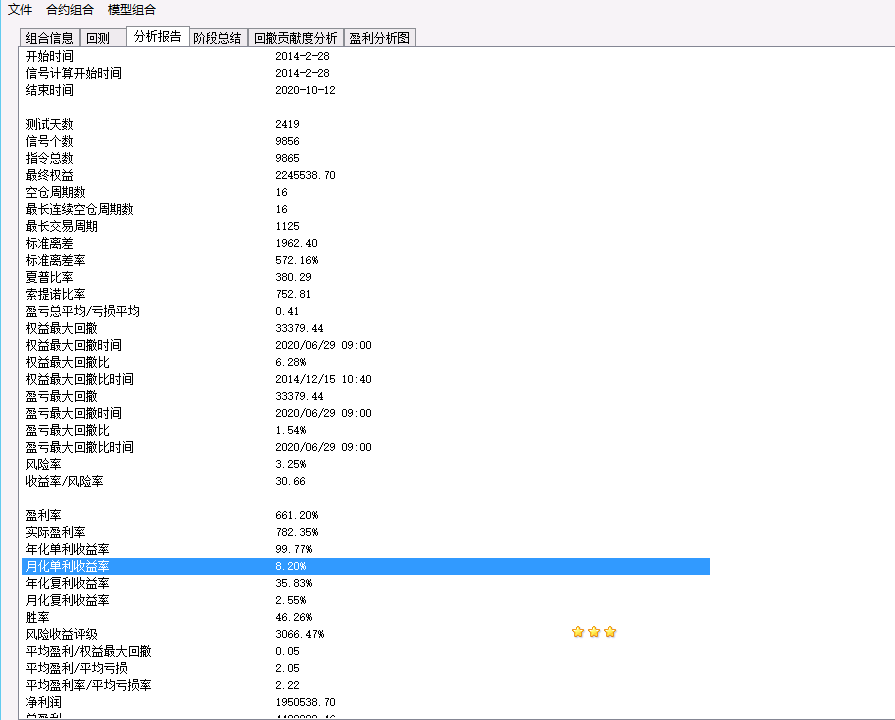

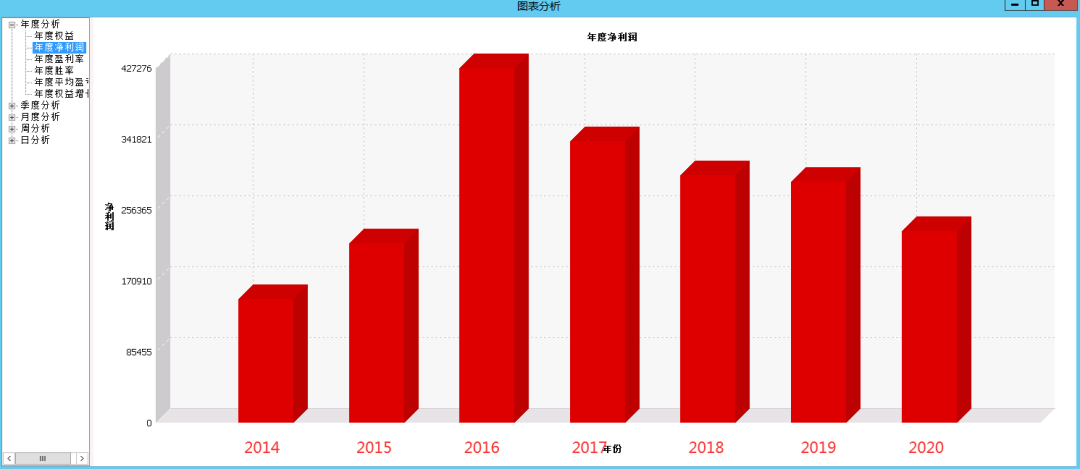

数据从2014年3月至今,实现全部年份盈利

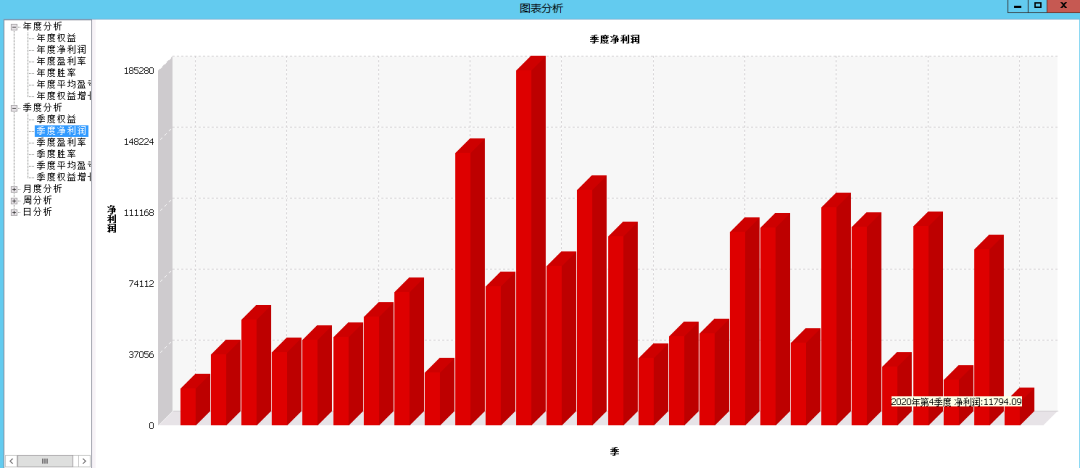

按季度统计,从2014年至今,所有季度均实现盈利。

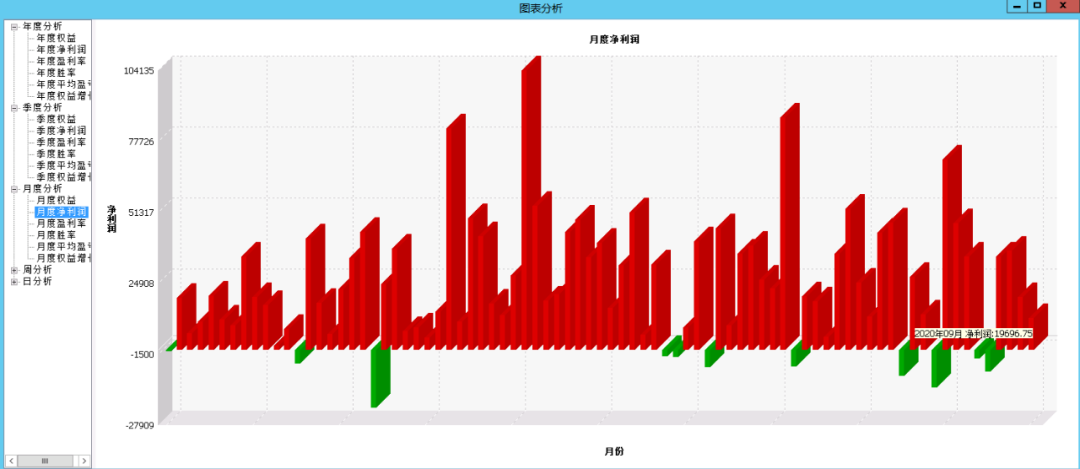

从2014年3月以来的80个月份中,有70个月产生盈利,10个月小幅度亏损。

在模型仓位设计、风险控制方面,16个模型的最大风险回撤20%以内来设计,相对合理。

-10.CTA策略在实盘账户应用

综上,多模型多商品CTA策略组合,在长期交易中稳定性极高。

软件试用,联系杨经理(152-2885-8893)